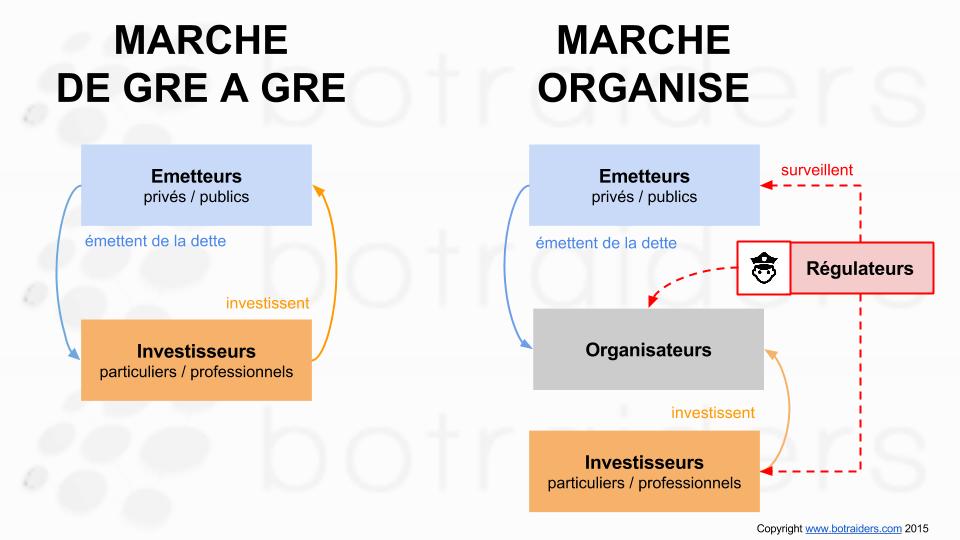

Si sur un marché de gré à gré il n’y a aucun intermédiaire, le marché organisé se caractérise par la présence d’organisateurs : certains sont de simples intermédiaires, d’autres agissent comme régulateurs afin de s’assurer que le marché tend vers une efficience parfaite.

Les Emetteurs

La Bourse est un lieu de financement alternatif qui permet de faire appel à l’épargne publique.

Les Emetteurs sont constitués des entités qui émettent de la dette.

Si ce sont des sociétés privées, l’émission de dette prend la forme d’une cession de titres de capital (actions) ou de créances

(obligations). L’investisseur donne de l’argent à l’émetteur, et en contre partie, l’émetteur lui signe en quelque sorte

une "reconnaissance de dette" qui lui donnera droit soit à des dividendes dans le cas d’une action, soit à des intérêts dans le cas d’une

obligation. La différence entre les deux, c’est que le dividende est facultatif, c’est une promesse d’intéressement sur les bénéfices

futurs dégagés par la société, alors que les intérêts sont obligatoires car contractuels.

La différence entre dividence et intérêt, c’est que le dividende est facultatif alors que les intérêts sont obligatoires car contractuels.

Dans les deux cas, ces titres de dette peuvent être échangés sur un marché secondaire : les investisseurs s’achètent et se vendent

de la dette.

Si sa situation financière le permet et si sa dette est décotée, un émetteur peut racheter sa dette sur les marchés. Ce sont des

mécanismes par exemple de rachats d’actions, que de nombreuses sociétés ont tendance à pratiquer quand les marchés sont au plus

bas, et qui peuvent d’ailleurs être interprétés par les investisseurs comme un possible signal d’achat.

Dans le cas d’un émetteur public, l’émission de la dette ne peut se faire que sous forme d’obligations.

Les Organisateurs

La présence d’organisateurs de marchés répond à plusieurs besoins, à la fois des émetteurs et des investisseurs.

Pour les émetteurs, les sociétés de bourse sont d’importants relais d’informations qui peuvent les aider à trouver rapidement

des financements. Les listing sponsors par exemple sont des intervenants qui aident et conseillent les émetteurs pour optimiser

leurs levées de fonds : sous quelle forme, à quel prix, sur quel marché, quand lancer l’opération etc.

Leur présence est aussi un gage de sérieux pour les investisseurs. Ils ont ainsi la certitude que les comptes de la société ont bien

été audités, qu’ils sont sincères et qu’ils reflètent la véritable santé financière de l’entreprise.

Le Dépositaire central joue le rôle de grand comptable des marchés, il est le garant de leur intégrité et de leur complétude à chaque

instant.

Les transactions sont sécurisées par des courtiers agrées, qui transmettent les ordres de leurs clients sur les marchés et essaient

de leur obtenir toujours le meilleur prix, à l’achat comme à la vente.

Tous ces échanges se réalisent sous la vigilance des organes de surveillance et de régulation, qui garantissent stabilité et

équilibre entre les parties.

Dotées de pouvoirs répressifs, ces entités sanctionnent les abus de marché comme les manipulation de cours ou les délits d’initiés.

Les récentes crises financières et l’extrême volatilité qu’elles ont généré ont renforcé la nécessité d’une surveillance

accrue des marchés financiers au sens large : émetteurs, investisseurs, gestionnaires, courtiers, conseillers, tous sont

soumis à une réglementation particulière et ont des obligations à respecter.

Mais cette ultra réglementarisation ne changera rien à la nature même des marchés : les gagnants gagnent ce que les perdants perdent.

Les besoins de protection croissant des petits épargnants est certes légitime mais cette réalité ne doit pas pour autant être occultée.

Les Investisseurs

La Bourse est un placement attractif qui offre un rendement historique moyen de 6 % brut par an environ. C’est pourquoi les

particuliers sont nombreux à vouloir investir en bourse, mais ils ont tendance à oublier que ce n’est

pas un placement sans risque. Du coup, ils sont nombreux à perdre en bourse, et peu à gagner en bourse. Beaucoup d’appelés, peu d’élus.

L’apprentissage a un coût et avant de se lancer en bourse, une formation dispensée par des professionnels de la finance peut être

une bonne solution pour se faire accompagner.

Mais d’abord, qui investit en Bourse ?

Investisseurs, spéculateurs, actionnaires, associés, traders, joueurs en bourse, parieur, etc. les termes sont nombreux pour qualifier

une personne intervenant sur les marchés boursiers.

Pour éviter confusions et amalgames il sera important de bien faire le distinguo entre tous ces qualificatifs et tous les profils

d’investisseurs qui existent.

Car chaque investisseur a un profil bien particulier : jeune, vieux, petit, grand, novice, expérimenté, risquophile, risquophobe...

Face à l’incertain et à l’appât du gain, nous réagissons tous différemment. C’est pourquoi, avant de débuter en bourse, il n’est

pas inutile de commencer par une introspection psychologique pour identifier ses défauts, ses faiblesses.

Etes-vous plutôt "père de famille" ou "chercheur d’or" ? "Joueur compulsif" ou "trader actif" ?

Cet exercice est aussi utile pour définir un style de trading adapté à votre profil.

Investisseur expérimenté, averti, avisé, la différence entre particuliers et professionnels est, dans certains cas, ténue.

C’est pourquoi la Directive MIF est venue éclaircir ces notions et donne des définitions très claires des investisseurs

"professionnels" et des investisseurs dits "non professionnels".

Ce souci de catégoriser la clientèle répond à un besoin de sécurisation, de protection des investisseurs, surtout des néophytes.

Si la catégorie des investisseurs "non professionnels" est assez homogène car se composant essentiellement de particuliers ayant moins de 500 000 EUR en portefeuille, la catégorie des investisseurs "professionnels" peut se révéler beaucoup plus hétérogène. Cette disparité peut s’expliquer selon 3 composantes :

- la nature des intervenants : elle varie du simple trader en compte propre, une personne, aux caisses de retraite par exemple qui sont composées de plusieurs centaines de personnes, et qui sont soumises à d’importantes contraintes réglementaires (processus d’allocation stratégique d’actifs à respecter, commission des placements à consulter, zones géographiques restreintes, liquidité minimum exigée etc.)

- les actifs sous gestion : ils vont de quelques centaines de milliers d’Euros... à plusieurs milliards !

- les horizons d’investissement : là aussi l’amplitude est large car l’exposition aux marchés dépend de la stratégie de trading mise en place, elle varier de quelques secondes pour du scalping... à plusieurs années pour des stratégies Global Macro.

Spéculation pure, besoin d’optimiser sa trésorerie, nécessité de délivrer du rendement etc. : les raisons d’investir en bourse sont

multiples. Les investisseurs se différencient par leur motivation, leur profil de risque mais aussi par les moyens dont ils disposent

et le cadre réglementaire dans lequel ils évoluent. La parfaite efficience des marchés vers laquelle les régulateurs essaient de

tendre est un voeu pieux mais qui restera donc de facto un idéal théorique. Par conséquent, il y aura toujours des inefficiences de

marché à exploiter.

Ces "poches d’inefficiences" apparaissent, sont arbitrées, puis disparaissent. Il faut donc savoir les identifier pour en profiter.

C’est justement dans cet esprit qu’on été développés nos algorithmes boursiers.