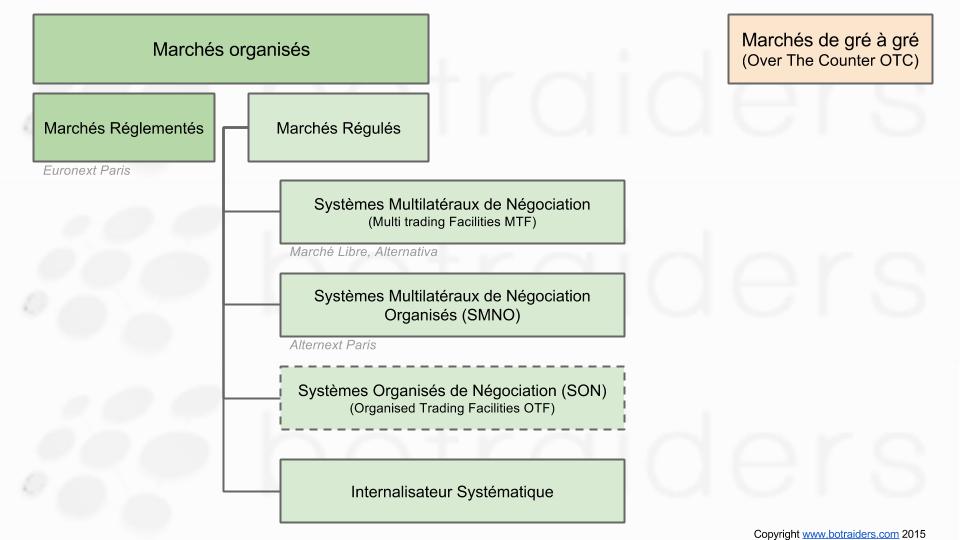

Les activités de marché peuvent s’exercer dans deux cadres différents, souvent complémentaires et parfois concurrents :

Cette organisation est valable quel que soit le marché financier : taux, changes, matières premières, actions, obligations.

Les marchés de gré à gré

Aussi appelés Over The Counter (OTC), littéralement dans le texte (au dessus du comptoir), les marchés de gré à gré ne préfigurent d’aucune organisation particulière, seulement l’existence d’opérateurs s’échangeant - achetant et vendant - des produits financiers, par téléphone ou à partir d’un terminal, depuis leurs bureaux respectifs appelés couramment table ou desk. Les prix, les montants, la maturité et le produit financier en question sont entièrement déterminés par les deux contreparties (acheteur et vendeur). Les us et coutumes dictent les règles de ces échanges non normalisés. Ce type de marché est gouverné par les prix. Comme un prix n’est valable qu’entre deux contreparties et comme il y a de nombreuses contreparties, il existe une multitude de prix pour un même produit, mais ces prix sont non diffusés. Les marchés OTC sont très souples d’utilisation et faciles d’accès, mais il existe un risque de contre partie non négligeable qu’il convient d’examiner au cas par cas.

Les produits négociés de gré à gré sont en général élaborés sur mesure pour répondre précisément à des besoins spécifique de couverture.

Mais depuis plusieurs années, besoin de couverture et spéculation pure se sont mélangés. C’est ainsi qu’a éclaté la crise des subprime,

qui concernaient principalement des produits de Credit Default Swaps (CDS).

Pour autant, les flux de capitaux échangés sur les marchés de gré à gré n’a pas tari, bien au contraire,

ils ont même augmenté, principalement grâce à :

- la démocratisation de nombreux produits dérivés, comme les options binaires

- l’élargissement de l’offre, notamment sur les matières premières

Les marchés organisés

Ce sont des marchés dans lesquels les échanges, les transactions entre acheteurs et vendeurs se déroulent dans le respect

de procédures très strictes visant notamment à garantir un équilibre d’information entre les parties.

Les marchés organisés sont aussi appelés "marchés boursiers" ou tout simplement "Bourse".

Le fonctionnement de la Bourse est relativement simple une fois qu’on a compris

qu’il est composé de deux marchés : le marché primaire et le marché secondaire.

Les produits traités sont standardisés et les transactions contrôlées par une autorités des marchés indépendante, appelée chambre de compensation

(traduction en anglais : clearinghouse). Le but de ces chambres de compensation est de centraliser toutes les offres et les demandes en un

lieu unique, afin de garantir aux vendeurs le meilleur prix de vente et aux acheteurs, le meilleur prix d’achat. Pour cette raison,

les marchés organisés sont plutôt des marchés gouvernés par les ordres.

Les marchés organisés sont donc des lieux d’échanges, gérés par une entreprise de marché, elle-même surveillée par un organe de régulation,

ces deux entités étant indépendantes et non partie prenantes aux transactions pour éviter tout conflit d’intérêt.

Les membres de ce marché (banques, courtier, intermédiaires) sont autorisés à exercer par l’organisateur du marché.

Il existe néanmoins deux grandes catégories de marchés organisés :

Les marchés réglementés (MR)

ce sont des marchés caractérisés par des règles strictes d’admission, un contrôle des autorités de tutelle, comme l’AMF en France, sur le fonctionnement du marché et des intervenants. Ils imposent également également un suivi de l’information financière communiquée au marché. Pour les investisseurs, c’est le type de marché le plus sûr et qui se rapproche le plus d’une marché parfait c’est-à-dire complètement efficient. La qualité de marché réglementé est accordée par le ministre chargé de l'économie sur proposition de l’AMF.

Exemples de marchés réglementés :- Un marché actions : Euronext Paris

- Deux marchés de produits dérivés : le Marché des Options Négociables de Paris (MONEP) et le Marché à Terme International de France (MATIF), regroupés sous l'appellation Euronext Liffe.

Les marchés régulés

beaucoup plus souples que les marchés réglementés, les marchés régulés offrent aux entreprises des conditions d’admission plus souples et moins contraignantes. Les obligations de publications des comptes par exemple sont allégées. Pour les investisseurs, ce type de marché est plus opaque, moins transparent qu’un marché réglementé. Il offre cependant des perspectives de rendement souvent supérieures.

Les Systèmes Multilatéraux de Négocation (SMN)

Plus connus sous leur nom anglais Multi Trading Facilities (MTF), les SMN peuvent être gérées par un PSI (autorisation donnée par l’ACPR, après avis de l’AMF) ou par une entreprise de marché (autorisation donnée par l’AMF, après avis de l’ACPR). Ces marchés sont les plus souples qui existent. Comme les Marchés Réglementés, les MTF se caractérisent par une exécution non discrétionnaire des transactions. Certains SMN peuvent être enregistrés "en tant que marché de croissance des PME" dans la mesure où, entre autre, la majorité des émetteurs sont des petites et moyennes entreprises.

Exemples de SMN :- Pour la négociation d’actions : Le Marché libre et Alternativa

- Pour la négociation d’obligations : MTS

Les Systèmes Multilatéraux de Négociation Organisé (SMNO)

Plates-formes de négociation qui se soumettent aux dispositions des articles 524-1 et suivants du règlement général de l’AMF, en demandant notamment l’approbation de leurs règles de marché, en se soumettant aux dispositions du règlement général de l’AMF relatives aux abus de marché et en prévoyant une procédure d'offre publique obligatoire.

Exemples de SMNO :- Pour la négociation d’actions : seul Alternext Paris a ce statut

- Pour la négociation d’obligations : NYSE BondMatch, Galaxy

Les Systèmes Organisés de Négociation (SON)

Plus couramment désignés sous leur acronyme anglais OTF (Organised Trading Facilities), cette nouvelle catégorie est définie de manière large par la MiFID II, afin de pouvoir englober toutes les formes organisées, existantes ou à venir, d'exécution et de négociation ne correspondant pas aux fonctionnalités ou aux spécifications réglementaires des plateformes existantes.

Elément différencient très important par rapport aux RM, SMN et SMNO, l'opérateur d'un OTF dispose d'un certain pouvoir discrétionnaire sur la façon dont une transaction est exécutée. C'est pourquoi, il est soumis à des obligations de protection des investisseurs, à des règles de conduite et à des obligations "d'exécution au mieux" à l'égard des clients qui utilisent la plateforme.Internalisateur Systématique

Catégorie de prestataire de services d'investissement qui exécute certains ordres de ses clients en se portant directement contrepartie des ordres de ses clients, comme un market maker, ou qui va lui même jouer le rôle de la chambre de compensation en appariant les ordres de ses clients comme contreparties respectives de leurs ordres, au prix du moment sur le marché réglementé. Dans la pratique, de nombreux brokers pratiquent l'internalisation simple, ce qui leur évite de présenter tous les ordres de leurs clients à Euronext et donc de payer des commissions. Cette économie n’est en général pas ou peu impactée sur le client final, mais gonfle la marge du courtier.

Les avantages d’un marché organisé

Il y a principalement deux avantages à trader sur un marché organisé :

L’assurance du meilleur prix

En centralisant toutes les offres et toutes les demandes en un seul endroit, il est possible d’atteindre un prix d’équilibre qui va maximiser le nombre d’échanges réalisés. C’est la théorie même de la formation des prix. Ce système permet aux vendeurs de vendre au meilleur prix, tout en garantissant aux acheteurs d’acheter aux meilleures conditions du marché, compte tenu de l’offre et de la demande existantes à un instant donné.

Un risque de contre partie limité

Les produits dérivés se trouvent aussi bien sur les marchés organisés que sur les marchés de gré à gré. On parle par exemple de contrat forward sur un marché de gré à gré, et d’un contrat future sur un marché organisé. Trader un produit dérivé sur un marché de gré à gré peut être dangereux car le risque de contre partie est bien réel : personne ne vous garantit le paiement de votre gain à échéance, si ce n’est la partie avec qui vous avez contractualisé. Et si entre temps, cette partie a fait faillite, votre gain restera hypothétique...

Toutes les chambres de compensation ont un mode de fonctionnement qui vise à réduire au maximum ce risque de contre partie, par exemple avec des procédures de réconciliation et des appels de marge quotidiens. Si à un moment une partie ne peut plus honorer ses engagements, tous les contrats sont automatiquement débouclés pour que son passif exigible soit immédiatement compensé par son actif disponible.

Ce qu’il faut retenir

Que ce soit sur un marché organisé ou sur un marché de gré à gré, nous sommes ici en présence d’un jeu à somme nulle, hors frais d’intermédiation et

de fonctionnement.

Autrement dit, les gagnants gagnent ce que les perdants perdent.

Sur un marché de gré à gré, la partie se joue à 2 et sans arbitre.

Sur un marché organisé, la partie se joue à plusieurs et avec un arbitre. Cet arbitre est là pour s’assurer, en théorie, que les gagnants et les

perdants, ne soient pas toujours les mêmes.

Pour un investisseur particulier, mieux vaut donc investir sur un marché organisé, réglementé, ce qui est heureusement le cas sur le marché actions

de la Bourse de Paris, du moins sur le marché Euronext.